Contents

ペアローンの「メリット」「デメリット」を説明

東京都心部23区のマンション平均価格が年間を通じて初めて一億円を超えました!これは年収倍率すると東京都都心部の平均年収750万円の15倍です。

2023年の首都圏の新築マンションの契約者に占める「世帯主と配偶者のペアローン」の割合は33.9%になりました。増加しているペアローンのメリットデメリットを説明します。

ペアローンのメリット

- 借入額を増やせる

- 夫婦それぞれがローンを組むため、単独ローンよりも高額な借入が可能。

- 収入合算よりも柔軟に借入できるケースが多い。

- 住宅ローン控除が2人分適用される

- 各自のローンに対して住宅ローン控除が受けられるため、節税効果が高い。

- 団体信用生命保険(団信)がそれぞれに適用される

- 夫婦それぞれが団信に加入するため、万が一どちらかが亡くなった場合、その人のローンは保険で完済される。

- 片方のローンが残るが、負担は軽減される。

- 共働き世帯に適している

- 2人で住宅ローンを負担し合うことで、月々の支払いを分担できる。

- 将来的な収入アップに応じて繰上げ返済の計画も立てやすい。

- 収入合算とは異なり、各自の信用力が活かせる

- 収入合算の場合、主債務者の信用力に依存するが、ペアローンでは各自が独立して審査を受けるため、有利になるケースがある。

ペアローンのデメリット

- 手続きが2倍になる

- ローン契約が2本になるため、審査や書類の準備、契約の手続きが増える。

- 諸費用(保証料・手数料など)が2人分かかる

- 各自がローンを組むため、保証料・事務手数料・登記費用などが2人分発生し、単独ローンよりも初期費用が高くなる。

- どちらかが支払えなくなるリスク

- どちらかが病気・失業・育児休業などで収入が減ると、もう一方の負担が急激に増える可能性がある。

- 離婚時の対応が複雑

- 住宅の名義やローンの負担割合をどうするか、売却するか、どちらが住み続けるかなど、話し合いが必要。

- 片方がローンを引き継ぎたい場合、単独ローンへの借り換えが必要だが、収入要件を満たさないと難しい。

- どちらも審査に通る必要がある

- 片方の信用情報(クレジットカードの延滞履歴など)が悪いと、審査に通らない可能性がある。

- 片方が完済しても、もう一方のローンは残る

- たとえば、どちらかが一括返済できたとしても、もう一方のローンは残り続けるため、負担が変わらないケースがある。

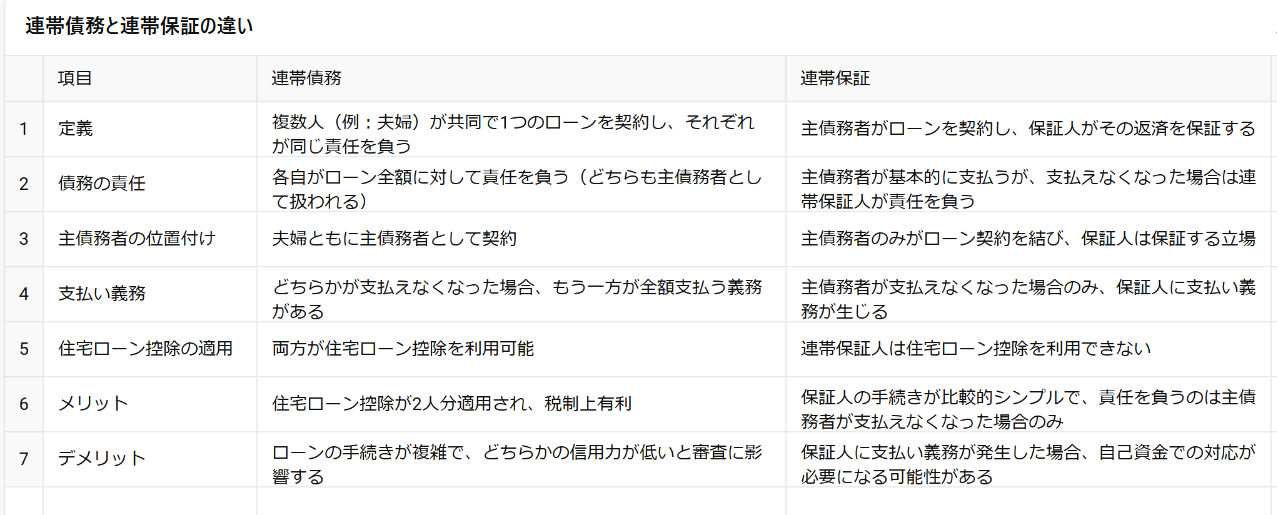

連帯債務と連帯保証の違い